Предодобренные продукты банков: оформлять или отказаться

Содержание

С 2018 года штатный эксперт редакции портала Zanimaem.kz с опытом работы более 11 лет в финансовой сфере.

Работал в МФО КазКредитЛайн и Нурбанке. Изучал финансы и кредит в КАЗНУ. Отвечает за публикации текстов, проверку информации, аналитику.

Обновлено 04.07.2024

Преодобренные кредиты и кредитные карты стали обычным явлением для клиентов банков. Такие предложения многие получают в мобильных приложениях и личных кабинетах интернет-банка. Также их могут рассылать через SMS или звонить человеку, причём не всегда тому, который пользовался услугами банка ранее. Расскажем, что делать с таким предложением и как к нему относиться.

Что такое предодобренные предложения банков

Предодобренные – значит, условно одобренные банковские продукты. Это предложение кредитной организации, а иногда и МФО, которое приходит заёмщику по телефону, на почту, в SMS или личный кабинет. Их чаще направляют только проверенным клиентам, которые уже обращались за кредитом, оформляли кредитную карту, получают в банке зарплату или пользуются другими услугами.

Но иногда предодобренное предложение может получить человек, который в этот банк никогда не обращался, но его контактные данные, в том числе телефон, адрес электронной почты, каким-то образом оказались в общей базе.

Такое предложение обычно содержит информацию о продукте:

- сумму;

- срок;

- ставку;

- контактные данные банка.

Кроме того, в нём обычно есть приглашение отправить заявку онлайн или обратиться в офис лично. В теории, если банк присылает такое предложение, указанный продукт будет одобрен клиенту всего лишь при предоставлении паспорта. Но на практике оказывается иначе – он может обратиться в банк, чтобы получить кредит или карту, но ему откажут.

В большинстве случаев предодобренные продукты – маркетинговый ход, который позволяет банкам и микрофинансовым организациям привлечь больше клиентов. Но это не публичная оферта, а скорее рекламная акция.

Кроме того, такие предложения обычно рассылаются не вручную, а специальными компьютерными алгоритмами. Они анализируют клиентскую базу, подбирают тех людей, которые интересуются банковскими продуктами, проверяют кредитную историю и другую информацию. И если такой человек может стать потенциальным заёмщиком, отправляют предложение.

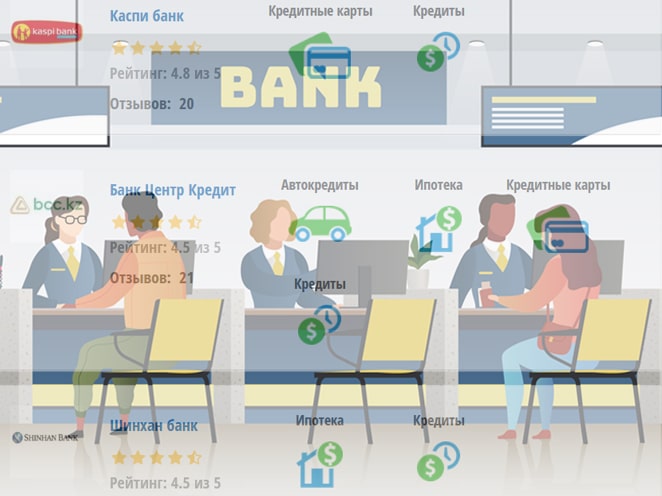

Какие бывают

В большинстве случаев предодобренные продукты – это разные варианты кредитов:

- потребительские;

- ипотечные;

- автокредиты;

- кредитные карты;

- карта с рассрочкой;

- микрозаймы от МФО.

Реже банки присылают предложения по оформлению вкладов, открытию дебетовых карт, например зарплатных.

Кто может получить

Предодобренный кредит – обычное предложение для постоянного клиента, который давно обслуживается в банке, брал и погашал в срок один или более кредитов, имеет кредитную карту и активно ей пользуется, открыл несколько счетов или подключён к зарплатному проекту.

Рассылка информации клиентам, которые обращались в банк один раз, больше не пользуются его услугами или нарушали платёжную дисциплину (совершали просрочки по кредитам), нецелесообразна. Привлекать таких людей к сотрудничеству для банка не имеет смысла.

Иногда рассылку может получить человек, который никогда не обращался в банк-отправитель. Дело в том, что его номер телефона или адрес электронной почты могли попасть в общую базу. Например, когда-то давно он брал товар в рассрочку в магазине, а кредитором выступал именно этот банк.

Предодобренное предложение – 100% одобрение?

Предодобренные продукты не гарантируют стопроцентного получения кредита или кредитной карты. В момент формирования предложения специальные программы оценивают заёмщика по тем данным, которые есть в общем доступе. И если кредитная история, например, регулярно обновляется, то другие параметры могли измениться за время последнего «общения» с клиентом.

Например, вы – клиент банка, 5 лет назад взяли ипотеку, не совершаете по ней просрочек и аккуратно погашаете долги. Это делает вас привлекательным заёмщиком, и банк присылает предложение оформить ещё и кредитную карту. Но когда вы обращаетесь в офис, банк проводит более тщательную, часто даже ручную проверку, в результате которой может выясниться, что:

- после оформления ипотеки вы взяли несколько микрозаймов, что повысило закредитованность – текущий коэффициент долговой нагрузки не позволяет банку выдать вам ещё один кредитный продукт;

- ваш доход снизился, вы поменяли место работы, и теперь стажа у вас совсем мало;

- вы находитесь в статусе безработного, поэтому не сможете подтвердить доход справками;

- вы стали созаёмщиком по другому крупному кредиту.

Рассылка банка не обязывает его одобрять все те продукты, которые он перечисляет в предложении. Кредитор вполне может поменять условия:

- снизить сумму;

- уменьшить срок;

- повысить процентную ставку;

- потребовать оформления страховки;

- одобрить кредит только при предоставлении залога.

Банки нередко отказывают на этапе, когда заёмщик, получивший предложение, приходит в офис с пакетом документов. Банк не резервирует ту сумму, которую указывает в рассылке, и по закону не обязан одобрять заявку.

Обязательно ли соглашаться

Клиент не обязан соглашаться на предложение и сразу же оформлять кредит или заём. Рассылка на телефон или предложение в банковском приложении – не более чем реклама, которая ни к чему не обязывает человека.

В то же время, если предложение покажется клиенту выгодным, он может согласиться на него. В этом случае нужно:

- сравнить условия, которые указаны в предложении, с теми, которые есть в других банках – в первую очередь, это процентные ставки, сроки и суммы кредитования;

- уточнить требования к заёмщикам и перечень документов;

- обратиться в банк и объяснить, каким продуктом вы хотите воспользоваться;

- ещё раз уточнить условия кредитования – после проверки платёжеспособности и кредитной истории заёмщика банк может поменять их, обычно в худшую сторону;

- если все параметры кредитования устраивают, предоставить документы, написать заявку и заключить кредитный договор.

Оформленные через предодобренное предложение продукты ничем не отличаются от других. В редких случаях банк может снизить ставку, обычно не более чем на 0,2–0,5%.