Кредитная история: что её портит и можно ли исправить?

Содержание

С 2018 года штатный эксперт редакции портала Zanimaem.kz с опытом работы более 11 лет в финансовой сфере.

Работал в МФО КазКредитЛайн и Нурбанке. Изучал финансы и кредит в КАЗНУ. Отвечает за публикации текстов, проверку информации, аналитику.

Обновлено 08.08.2024

Рассматривая заявки и принимая решения о возможности выдачи кредитов, банки проводят скоринговую оценку финансового состояния граждан. Они учитывают ряд параметров, влияющих на платежеспособность заемщиков.

Помимо численных параметров (размер дохода, объем ежемесячных расходов, оплата аренды и т.д.), анализируются и другие факторы, от которых зависит возможность клиента вовремя оплачивать долги, особенно в случае трудностей и материальных проблем.

Кредитная история — это финансовый отчет, в котором отражается вся информация о действующих, просроченных и погашенных долговых обязательствах. Ее состояние напрямую влияет на решение по заявке: потребители даже при наличии высоких доходов не всегда могут получить заемные средства, если у них есть проблемы при погашении ранее взятых кредитов и займов. Расскажу обо всём этом подробнее.

Что хранится в БКИ?

Порядок формирования кредитных историй регулируется Законом № 573-II «О кредитных бюро и формировании кредитных историй в Республике Казахстан», который был принят 6 июля 2004 года.

Сбором и хранением информации занимаются БКИ — коммерческие структуры, которые сотрудничают с банками и другими финансовыми организациями.

После получения заявки на выдачу заемных средств кредитор подает запрос в Бюро, указав данные своего потенциального клиента. Полученную из отчета информацию, он учитывает при принятии решения о выдаче денег.

В кредитной истории гражданина хранится следующая информация:

- персональные данные заемщика — ФИО, место регистрации, контактный номер телефона, место работы и т.д.;

- сведения о кредитной организации, с которой был заключен договор о выдаче средств — название, регистрационные данные и т.д.;

- размер текущего обязательства, а также совокупная сумма задолженности, дата выдачи и планируемая дата итогового погашения кредита;

- наличие имущественного обеспечения с указанием вида залога и его данных;

- информация о поручителях и созаемщиках, если они принимали участие в процессе кредитования;

- состояние задолженности и сведения о просрочке, если платежи вносятся не в соответствии с утвержденным графиком.

В «истории» должны быть указаны все обязательства клиента, оформленные по его паспортным данным.

По мере оформления новых и погашения действующих кредитов, учетная запись в БКИ редактируется и дополняется актуальными сведениями, чтобы банки могли получать оперативную информацию о текущей задолженности клиента и наличии у него других долгов.

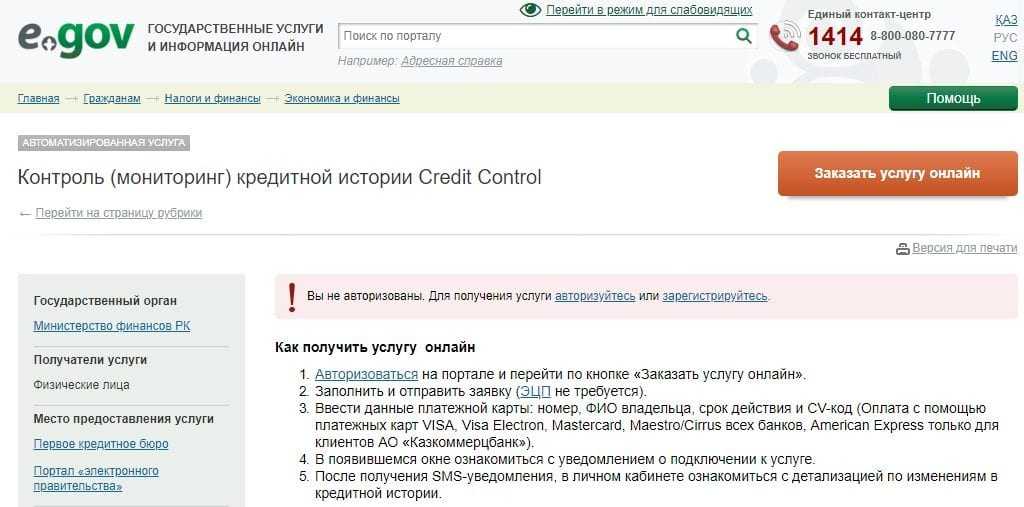

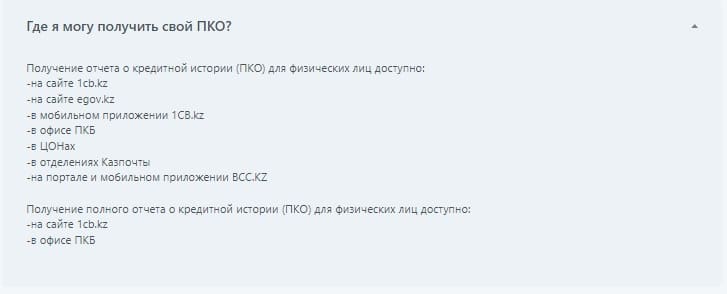

Получить информацию о кредитной истории можно разными способами: через правительственный сайт eGov.kz, при личном обращении в «Правительство для граждан» (ЦОН), через сайт Первого Кредитного Бюро или при посещении Казпочты.

Все способы получения отчета можно найти на сайте Бюро

На что кредитор обращает внимание?

Получив ответ на запрос из БКИ, банк может принять взвешенное решение о возможности выдачи денег клиенту, исходя из уровня его кредитной нагрузки, платежной дисциплины и мотивации.

Для банка важны следующие данные:

- Наличие проблемных долгов, что является веским основанием для отказа.

Особенно в случае безнадежной задолженности сроком более 90 дней, когда взыскание может быть осуществлено в принудительном порядке. Если у заемщика нет таких кредитов, то банк проанализирует его платежную дисциплину при выплате других обязательств, исходя из данных «истории».

Но даже при наличии просрочки можно надеяться на положительный ответ: решение зависит от политики кредитора и его требований к потенциальным клиентам. Если для одного банка задержка с оплатой платежа в 3-5 дней не является основанием для отклонения заявки, то для другого это может быть поводом для отказа в предоставлении финансовой помощи.

Долги перед государством и гражданами тоже учитываются банком при принятии решения. Стоит позаботиться об оплате алиментов, неоплаченных штрафах и т.п.

- Высокая закредитованность.

Хорошая «история» может смутить кредитора и заставить его задуматься о целесообразности выдачи нового обязательства. Несколько действующих кредитов создают большую нагрузку на семейный бюджет.

Даже если за гражданином не числится просрочка, и он своевременно вносит платежи, с такой кредитной историей ему могут отказать в выдаче средств.

Чем больше обязательств выплачивает клиент, тем выше риск его социального дефолта. Если заемщик берет новые ссуды для погашения старых долгов, то в «глазах» банка выглядит недобросовестным.

Если заемщик без «истории»?

Отсутствие записи в БКИ тоже может стать основанием для отказа в выдаче средств: особенно если клиент хочет оформить крупный кредит (ипотеку, автокредит), когда заключается долгосрочный договор, а банк выдает внушительную сумму денег.

Такая позиция банков может показаться спорной. Но логика есть: кредитору трудно спрогнозировать, как заемщик будет погашать задолженность, ведь у него нет информации о платежной дисциплине. Поэтому многие банки предпочитают отказывать тем, у кого нет «истории», чтобы не рисковать своими активами.

Если гражданин хочет оформить крупный кредит, а в БКИ отсутствует учетная запись, то ему предстоит сначала «заработать» хорошую репутацию. Например, оформить кредитную карту или небольшой займ наличными.

Как исправить кредитную историю?

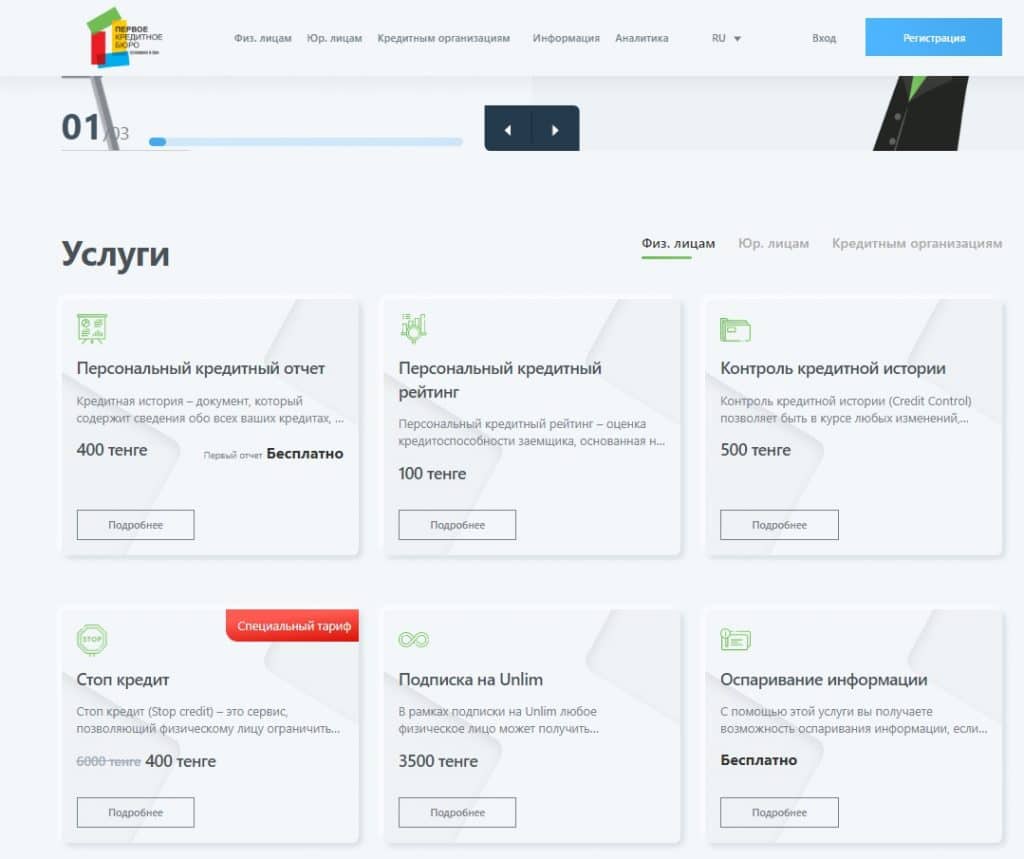

Каждый гражданин РК вправе один раз в год бесплатно получить сведения о текущем состоянии своей «истории». Повторное получение кредитного отчета обойдется в 400 тенге.

Информация очень пригодится тем заемщикам, чьи заявки отклоняются всеми кредиторами, несмотря на отсутствие веских оснований для таких решений.

Первое Кредитное Бюро, помимо кредитного отчета, предлагает ряд других услуг

Тем, у кого репутация испортилась по причине технического сбоя или человеческого фактора

Необходимо обратиться к кредитору или непосредственно в Первое Кредитное Бюро (ПКБ).

Гражданин подает заявление и указывает, какая информация является неверной, и требует исправить недостоверные данные. Документ должен быть подписан самим гражданином или доверенным лицом, которое на законных основаниях представляет его интересы.

К заявлению следует приложить доказательства, свидетельствующие о законности требований об исправлении данных учетной записи БКИ.

«Историю» нельзя переписать, подправить или «за взятку» удалить из базы данных Бюро, которое обязано хранить учетные записи в течение 10-ти лет с момента последнего внесения обновленных сведений

Тем, кто действительно имеет просрочки по платежам

- Разместить в банке крупный депозит.

Желательно оформлять в том же банке, в котором заемщик планирует взять кредит. Некоторые банки положительно оценивают такое обстоятельство и «закрывают глаза» на проблемы при выплате других долгов.

- Взять небольшой потребительский кредит.

Могут возникнуть определенные проблемы, т.к. не все банки готовы сотрудничать с заемщиками, которые уже продемонстрировали плохую платежную дисциплину.

Не исключено, что придется взять и погасить не один, а несколько новых кредитов, даже если у клиента нет необходимости брать деньги под процент. Такой вариант исправления «истории» не подойдет, если у должника много непогашенных обязательств или он задолжал крупную сумму средств.

Это интересно: Контролируй свою КИ вместе с новым сервисом от ПКБ.

Гражданин может использовать стандартную программу микрофинансирования, которую предлагают компании или воспользоваться специальным предложением по исправлению кредитной истории.

- Займ можно взять на несколько дней или недель, зато в кредитной истории появится запись об успешно погашенной задолженности.

- Лучше не погашать взятый займ в течение пары часов — слишком очевидно желание улучшить кредитную историю.

Микрозаймы не выгодны в финансовом плане: МФО страхуют свои риски с помощью высоких процентных ставок. Зато потребитель может воспользоваться микрозаймом даже в безнадежной ситуации, когда в Бюро числятся сведения о крупных долгах. Только следует убедиться, что информация об успешной выплате задолженности внесена в Бюро.

Как «беречь» свою кредитную историю?

Соблюдение некоторых правил убережет от проблем:

- ответственно подходить к кредитам — брать заемные средства в случае необходимости, а не в ситуации импульсивной покупки;

- контролировать историю оплат по кредиту — сотрудник банка может ошибиться, и чем раньше обнаружить ошибку, тем быстрее получится ее исправить;

- при наличии финансовой возможности вносить сумму больше установленного ежемесячного платежа и погасить кредит быстрее;

- лучше рефинансировать кредит или взять «кредитные каникулы», чем ждать просрочку;

- после закрытия кредита обратиться в банк и получить справку, подтверждающую полную выплату задолженности.