Как ситуация вокруг Украины повлияла на банковскую систему Казахстана

Содержание

С 2018 года штатный эксперт редакции портала Zanimaem.kz с опытом работы более 11 лет в финансовой сфере.

Работал в МФО КазКредитЛайн и Нурбанке. Изучал финансы и кредит в КАЗНУ. Отвечает за публикации текстов, проверку информации, аналитику.

Обновлено 04.07.2024

Ухудшение геополитической ситуации не могло не затронуть и банковскую систему РК. Многие российские банки оказались под санкциями, а «дочки» двух из них уже продали свои активы на территории Казахстана – полностью или частично. На фоне всеобщего замедления в банковском секторе кредитную активность смог сохранить только один банк, а половина из первой десятки банков второго уровня ушла в минус по объемам ссудного портфеля. В то же время растут объемы привлечения средств на депозиты после повышения базовой ставки Нацбанком.

Продан Альфа-Банк

Находящийся под санкциями Альфа-Банк уже продал свою «дочку» в Казахстане. 100% акций выкупил Банк ЦентрКредит. Далее последует перерегистрация и переименование банка в Eco Bank. Работа под новым брендом никак не повлияет на клиентов – условия по предоставлению банковских продуктов останутся прежними, будут сохранены все депозиты, ставки по кредитам повышаться не будут.

Кстати, покупка банка, который на момент сделки находится под санкциями, совершается в Казахстане впервые, причём максимально быстро. С конца февраля ограничительные меры по отношению к нему применили США, Евросоюз и Великобритания – запретили проводить операции с некоторыми ценными бумагами, блокировали возможность инвестиций и сотрудничество с гражданами и институтами ЕС.

С 6 апреля к Альфа-Банку применили ещё более жёсткие санкции – внесли в SDN-лист, который фактически означает блокировку всех активов, так или иначе связанных с американской и европейской финансовыми сферами. И если до этого момента его дочерние компании могли работать за рубежом, пусть и с ограничениями, то после этой даты под санкции автоматически попали все «дочки», в частности те, где доля Альфа-Банка более 50%. В их числе – и Альфа-Банк в Казахстане.

Напомним, что кроме казахстанской дочки Альфа-Банка подсанкционными оказались и 5 других – «Альфа-Лизинг», компания на Кипре Alfa Capital Markets Ltd, брокеры «Альфа-Форекс» и «Альфа-Инвестиции», Amsterdam Trade Bank.

Сбербанк «ищет» покупателя

В аналогичной ситуации оказался и Сбербанк – в отношении него также применили блокирующие санкции. Основным претендентом на покупку акций стал государственный холдинг «Байтерек», вторым покупателем может стать его партнер ЕБРР.

Сделка по покупке активов Сбербанка в Казахстане более масштабная. Его бизнес на территории РК отличается объемами от Альфа-Банка – по состоянию на конец марта 2022 года активов насчитывалось 1,9 млрд долларов, а капитала – почти 288 млн долларов. В банковской системе РК «дочка» Сбербанка занимала четвёртое место по объёму активов.

Продажа акций сейчас находится на стадии согласования, но одним из основных претендентов видится холдинг «Байтерек», хотя ситуация может ещё поменяться. Возможно, в дальнейшем после санации «Сбербанк Казахстан» ожидает приватизация.

Напомним, в середине апреля Сбербанк в Казахстане совместно с АРРФР заявлял, что банк финансово устойчив, своевременно обслуживает кредиты и вклады, принимает и выдаёт денежные средства. Первоначально российский банк попал в список США под названием CAPTA, ограничивший его иностранных «дочек» в транзакциях. В апреле санкции ужесточили – кредитную организацию внесли в SDN-лист, результатом чего стала блокировка активов на территории США и запрет на проведение любых сделок. Большинству контрагентов необходимо завершить отношения с банком до середины апреля, а с «дочками» в Казахстане и странах Евросоюза – до 12 июля.

Что будет с ВТБ

«ВТБ Банк Казахстан» также планирует продать активы и сменить собственника. Их объем в РК более 1,3 млрд долларов, но, как и другие подсанкционные банки, он попал в один из самых жестких санкционных списков, что существенно ограничивает ведение деятельности.

Для справки: до введения санкций у ВТБ было больше 20 дочерних компаний, совокупные активы которых составляли почти 21 трлн руб. Группа имеет банки в Грузии, Армении, Азербайджане, Белоруссии, Казахстане, а также доли в монгольском и российско-вьетнамском банках. Акции катарского CQUR Вank уже проданы – группа компаний вышла из состава акционеров, где состояла с начала 2019 года.

Как работают другие банки

Тяжёлый геополитический кризис затронул и местные банки – немногим удалось сохранить объём кредитного и депозитного портфелей.

Объем кредитования падает

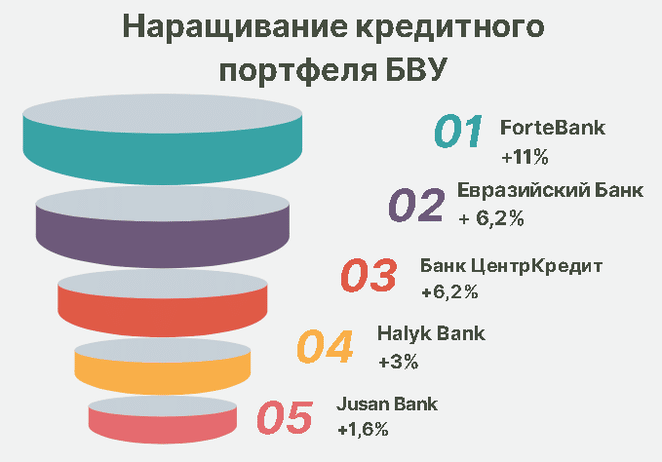

Более половины крупнейших банков второго уровня отметили снижение объёмов выданных кредитов населению и предпринимателям с начала марта 2022 года. И хотя ссудный портфель всех БВУ незначительно вырос – на 0,7%, общая картина иная – 5 банков из топ-10 ушли в минус.

Лидером по наращиванию кредитного портфеля стал ForteBank – например, за март объем кредитования здесь увеличился почти на 11% и достиг 1,02 трлн тенге. Отличные показатели и в годовом выражении – +30,9% на фоне того, что в целом по сектору меньше – + 29,5%. Даже в кризис ForteBank активно наращивает кредитование юридических и частных лиц. Процесс оформления розничных займов в банке практически на 100% автоматизирован, и более половины всех заёмщиков обращаются через мобильное приложение.

Немного отстает Евразийский Банк – +6,2% к кредитному портфелю, который на конец марта текущего года составил почти 802 млрд тенге (за год +28,2%). Вместе с ним второе место разделил купивший «дочку» Альфы Банк ЦентрКредит – за март он прибавил столько же, но за год меньше: +18,2%. В плюс смогли выйти ещё два БВУ – Halyk Bank увеличил кредитный портфель менее чем на 3%, а Jusan Bank и того меньше – всего на 1,6%.

Естественно, объёмы кредитования упали и в попавших под санкции «дочках» российских банков:

- меньше на 4,6% в Сбербанке;

- в Альфа-Банке – минус 2,1%.

Ушли в минус по кредитованию «Отбасы банк» (-1,5%) и Kaspi Bank (-2,3%).

При этом сокращается доля просроченной задолженности в общем кредитном портфеле. Если смотреть по показателю NPL 90+ (просрочка больше 3 месяцев), то год назад он составлял больше 7% по всем БВУ, а на конец марта – 3,6%. Примерно такая же ситуация и по короткой просрочке длительностью менее 90 дней. В конце марта она составляла 6,6%, а год назад была выше 10%.

Здесь также «отличился» ForteBank: на фоне наращивания ссудного портфеля его консервативная (возможно, чересчур мягкая) политика привела к росту показателя NPL 90+ – всего за 1 месяц с начала марта до начала апреля 2022 года он вырос на 0,4% (с 5 до 5,4%).

Что с депозитами

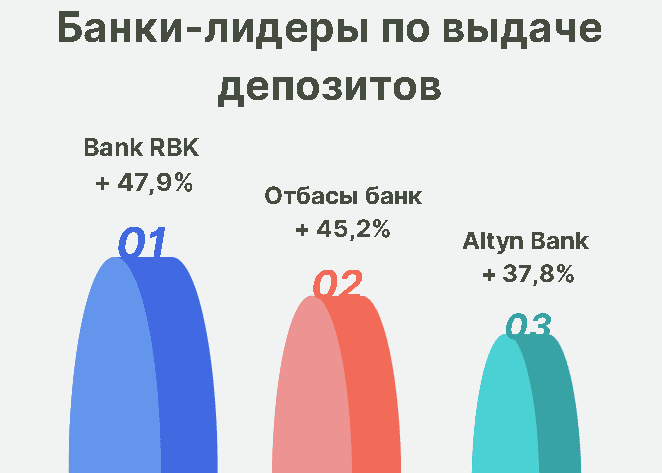

В отличие от кредитов, объём которых снижается на фоне обострения геополитической ситуации, депозитами население стало пользоваться чаще. К апрелю портфель увеличился на 13%, лидером стал Bank RBK – объёмов денежных средств на вкладах к концу марта стал больше почти на 48%.

Вышли в плюс 18 из 22 банков второго уровня. Тройка лидеров выглядит так:

- Bank RBK – +47,9%;

- «Отбасы банк» – +45,2%;

- Altyn Bank – +37,8%.

Ситуация вокруг Украины, которая усугубилась предшествующей пандемией, в целом повлияла на депозитный портфель банков негативно – в общем объёмы розничных вкладов упали более чем на 2%, а в первой десятке смогли удержаться только 7 БВУ.

Ожидаемо сильно снизились объёмы привлечения средств на депозиты в подсанкционных банках. Дочерняя компания Сбербанка в Казахстане открыла вкладов в первом квартале 2022 года меньше на 58,5%, а за год – на 52,9%. Похожая ситуация в ВТБ и Альфа-Банке, работающих в РК.

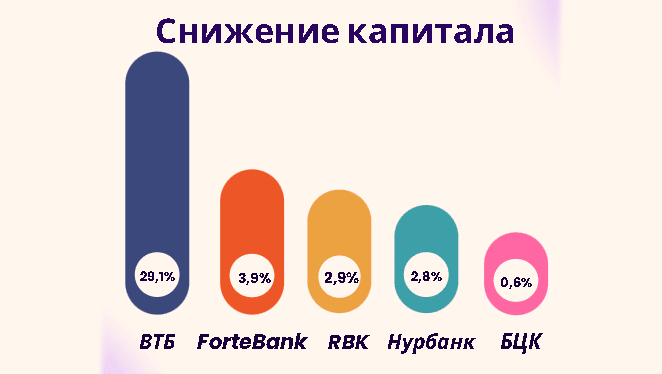

Какие банки теряют капитал

Топ-5 лидеров по снижению капитала:

- ВТБ – падение на 29,1%;

- ForteBank –3,9%;

- RBK – 2,9%;

- Нурбанк – 2,8%;

- БЦК – 0,6%.

В этом списке оказался только один подсанкционный банк – ВТБ. Но и снижение капитала для него стало в относительном выражении самым значительным. Уменьшение почти на треть привело к тому, что снизился коэффициент достаточности капитала – ещё в начале года он составлял 12%, а к апрелю – уже 8%.

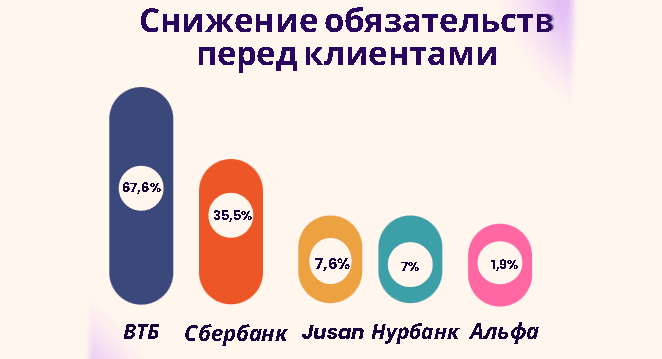

Столкнувшиеся с санкциями банки оказались и в топ-5 кредитных организаций, у которых снизились обязательства перед клиентами:

- ВТБ – снижение на 67,6%;

- Сбербанк – 35,5%;

- Jusan – 7,6%;

- Нурбанк – 7%;

- Альфа-Банк – 1,9%.

Здесь лидером стал ВТБ, сразу за ним идет Сбербанк. Часть клиентов отсюда ушли в Народный банк и ряд других.

Что дальше?

Геополитический шторм затрагивает не только российские «дочки» в Казахстане, но и местные банки. На РК западные санкции, пусть и опосредованно, тоже отразились, а во многом даже ударили по рядовым жителям. Например, уже сейчас они не могут получить деньги из России или отправить перевод. Открытые в РФ карты на базе платежных систем VISA и MasterCard тоже перестали работать.

Большие надежды возлагаются на карты «Мир» и кобейджинговые на базе «Мир» и китайской платёжной системы UnionPay. Они могли бы решить проблему денежных переводов, например, студентам, которые учатся в России. Но банки РК не спешат налаживать их выпуск.

Уже к началу апреля влияние российских «дочек» на банковский сектор Казахстана значительно ослабло. Многим пришлось адаптироваться под новые реалии – Альфа-Банк был куплен целиком, а Сбербанк продал Народному банку кредитов на 330 млрд тенге. Кредитование же стало более «дорогим», но ставки выросли и по депозитам – это произошло после повышения базовой ставки в конце апреля до 14%.

Напомним, с начала года это уже третий пересмотр ее размера. По сути, такая ставка отражает уровень инфляции. А ещё «заставляет» банки пересматривать свою политику – повышать ставки по депозитам и кредитам. Соответственно, взять кредит сегодня менее чем под 13% годовых очень сложно, что и влечёт за собой снижение объёмов кредитования, но делает условия размещения денег на депозитах более привлекательными.