Ипотека без первоначального взноса в РК: какие условия предлагают банки?

Содержание

Основал сайт Zanimaem.kz в 2016 году. Более 6 лет работал в финансах и кредитовании, более 14 лет в маркетинге. Отвечает за редактуру текстов, составление рэнкинга МФО и Банков.

Обновлено 08.07.2024

Не каждый казахстанец может купить новое жилье, воспользовавшись банковским кредитом. Ведь одно из условий программы — это наличие определенной суммы средств на оплату первоначального взноса, размер которого может составлять от 10 до 50% стоимости недвижимости.

Человек может годами копить и откладывать деньги с каждой зарплаты, скитаясь по съемным квартирам и отказывая себе в отдыхе и развлечениях. А может пойти по другому пути: оформить ипотеку без первоначального взноса.

Подобная программа доступна не всем, а при оформлении кредита можно столкнуться с трудностями, о чем не всегда догадываются заемщики.

Преимущества и недостатки программы

Возможность быстрее приобрести жилье, не имея собственных сбережений для первого взноса — это, пожалуй, единственное преимущество программы.

У жилищного кредита без взноса есть свои недостатки:

- Низкая доступность.

Чтобы претендовать на получение денег, клиент должен иметь:

- официальный доход;

- стабильное финансовое положение;

- отвечать требованиям кредитора.

Процент отказов по заявкам всегда намного выше, чем по другим жилищным кредитам. Больше шансов получить ипотеку у потребителя, который обслуживается в рамках зарплатного проекта, т.е. получает заработную плату на платежную карту банка.

- Большая переплата (по сравнению с другими целевыми программами).

Чтобы компенсировать свои риски, банки предлагают ипотеку на менее выгодных для заемщика условиях.

Без оплаты взноса заемщик увеличивает сумму своей переплаты: ведь чем больше размер первоначального взноса, тем ниже сумма переплаты.

- Дополнительные условия.

Ситуация на рынке недвижимости нестабильна: стоимость залога может снизиться или платежи не будут вноситься в срок, что приведет к образованию проблемной задолженности.

Чтобы снизить риски кредитования, банк ставит дополнительные условия для оформления ипотеки без первоначального взноса: клиенту придется предоставить дополнительный имущественный залог или привлечь поручителей, которые смогут гарантировать выплату долга.

Условия кредитования

Если у заемщика нет денег на первоначальный взнос, он может получить ипотеку на полную стоимость недвижимости, которая впоследствии станет залогом по кредитному обязательству.

Гражданин может купить не только квартиру на первичном или вторичном рынке, но и земельный участок, предназначенный для индивидуального строительства.

Банки предоставляют ипотеку на определенных условиях:

- Срок использования заемных средств — до 20 лет.

Клиент может «растянуть» выплату задолженности, чтобы уменьшить сумму ежемесячных платежей — чем больше срок, тем меньше кредитная нагрузка. Погашение может осуществляться равными или дифференцированными платежами по графику, утвержденному на момент оформления ипотеки и подписания кредитного договора.

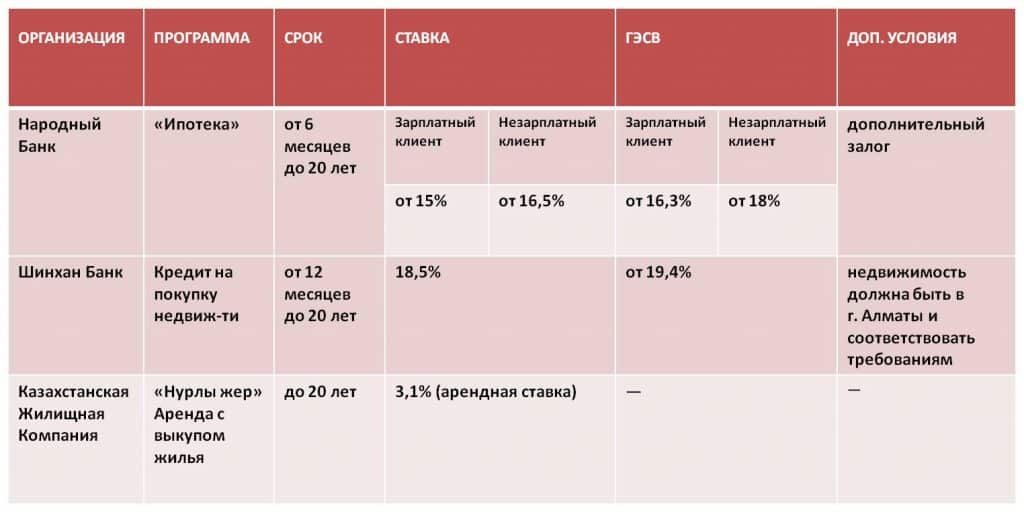

- Ставка вознаграждения — от 15% до 18,5% годовых, а ГЭСВ — от 16,3% до 19,4%.

Ставка рассчитывается в индивидуальном порядке, исходя из результатов финансовой оценки клиента и пакета предоставленных им документов. Потребитель может сократить размер переплаты, вернув долг раньше установленного срока, за что не предусмотрены штрафные санкции и дополнительные платежи.

- Оплата заемщиком страховки и комиссии за организацию выдачи кредита.

Начисленные проценты — это далеко не все расходы, которые придется покрыть при оформлении ипотеки. Комиссия за организацию кредита может составлять 1-2% от выданной клиенту суммы средств.

С 16 июля 2018 года банки больше не взимают комиссию за ведение кредитного счета — это обязательное требование, предусмотренное законодательством.

Гражданин может подать заявку на получение жилищного кредита разными способами:

- в отделении банка;

- онлайн, заполнив небольшую форму на сайте банка.

Решение, которое принимается после оформления заявки онлайн, считается предварительным. Оно может быть изменено после очного общения банковского сотрудника с потенциальным заемщиком и изучения его документов.

- Срок рассмотрения заявки — от 3 до 14 дней.

Банк на свое усмотрение может расширить пакет обязательных документов, чтобы удостовериться в платежеспособности клиента.

В каких банках Казахстана можно взять ипотеку без первого взноса?

До 2021 года действовала программа «Орда» от АО «Казахстанская Жилищная Компания», по которой Евразийский Банк, Банк ЦентрКредит и Jusan Bank выдавали заемные средства на покупку жилья без первого взноса.

На данный момент лишь несколько банков РК дают возможность заменить первоначальный взнос дополнительным залогом:

АО «Казахстанская Жилищная Компания» предлагает в рамках программы «Нурлы Жер» арендовать жилье с последующим выкупом. Но условия рассчитаны на сотрудников сферы образования и медицины — очередникам, которые состоят на учете в МИО.

АО «Отбасы Банк» имеют другой подход в предоставлении ипотеки без первоначального взноса: заемщику предлагают оформить депозит. Накопленные за пару лет средства направляются на оплату части стоимости жилья, оставшаяся сумма выдается как ипотечный займ.

Для заемщика депозит является гарантией одобрения ипотеки в будущем.

Возможные проблемы при оформлении ипотеки без взноса

Оформить ипотеку на полную стоимость недвижимости не так просто:

- мало выбора — ограниченное число банков предлагают программу;

- высокий процент отказов по заявкам — чтобы получить кредит, необходимо соответствовать всем требованиям кредитора и иметь высокую платежеспособность, подтвержденную официальными документами.

Если у банка возникает подозрение, что клиент не сможет в срок выплатить долг, ему сразу откажут по заявке. Однако кредитор может предложить в качестве альтернативы другую программу или иные условия кредитования.

Клиенту не стоит удивляться, если банк нарушает сроки принятия решения и просит дополнительные документы. Нередко такие программы предназначены для привлечения потенциальных заемщиков, которым в итоге предлагают оформление кредита на альтернативных условиях.

Еще одна проблема, с которой можно столкнуться при кредитовании — «низкое качество залога»: не каждую квартиру, дом или земельный участок банк принимает как обеспечение текущего обязательства. Иногда заемщику советуют подобрать другое жилье, которое будет соответствовать всем банковским требованиям.

Как увеличить шансы на получение ипотеки?

При оформлении ипотеки не всегда можно спрогнозировать решение по заявке, которое зависит от разных факторов.

Но можно увеличить вероятность ее одобрения:

- Убедить банк в своем финансовом благополучии.

Если у клиента нет денег на оплату 10-15% от стоимости жилья, то это говорит о его нестабильном материальном положении или непостоянном доходе.

Доказать платежеспособность можно разными способами: разместить в банке вклад или открыть счет с большим оборотом денежных средств.

- Закрыть все действующие кредиты.

При оценке финансового состояния учитываются все долговые обязательства. Это касается и кредиток, которыми не всегда пользуются клиенты, предпочитая хранить их в качестве неприкосновенного запаса.

- Выбрать «правильную» с точки зрения банка недвижимость.

Недвижимое имущество должно быть ликвидным и соответствовать всем программным требованиям. А если банк откажет в выдаче ипотеки на приобретение ранее выбранного жилья, лучше сразу найти замену, исходя из его рекомендаций, условий программы и суммы средств, которую он готов предоставить на такую покупку.

Комментарии (1)

87022814397