Ипотека «7-20-25»: выгодная госпрограмма жилищного кредитования

Содержание

С 2018 года штатный эксперт редакции портала Zanimaem.kz с опытом работы более 11 лет в финансовой сфере.

Работал в МФО КазКредитЛайн и Нурбанке. Изучал финансы и кредит в КАЗНУ. Отвечает за публикации текстов, проверку информации, аналитику.

Обновлено 05.07.2024

В рамках реализации инициативы Президента РК «Новые возможности приобретения жилья для каждой семьи», банки предлагают ипотечную программу «7-20-25». Ее основная цель – улучшение жилищных условий граждан, которые не могут самостоятельно приобрести недвижимость.

Условия предоставления

Оператором программы «7-20-25» выступает АО «Казахстанский фонд устойчивости», а выдают кредиты только банки-партнеры, с которыми есть официальные соглашения о сотрудничестве.

Гражданин может подать заявку в один из перечисленных банков:

- Банк ЦентрКредит;

- Народный банк;

- Freedom Finance Bank;

- ForteBank;

- Bank RBK;

- Евразийский банк;

- Altyn Bank.

Банки предоставляют кредитные средства на идентичных условиях:

- Ставка вознаграждения — 7% годовых (ГЭСВ — от 7,2%).

- Размер первоначального взноса — минимум 20% от оценочной стоимости недвижимости.

Платеж вносится на этапе оформления ипотеки. Заменить первоначальный взнос залоговым имуществом не получится.

- Срок использования средств — до 25 лет.

Потребитель может досрочно погасить текущую задолженность, подав заявление с точным указанием суммы выплаты. Штрафы и комиссии за досрочное погашение не предусмотрены.

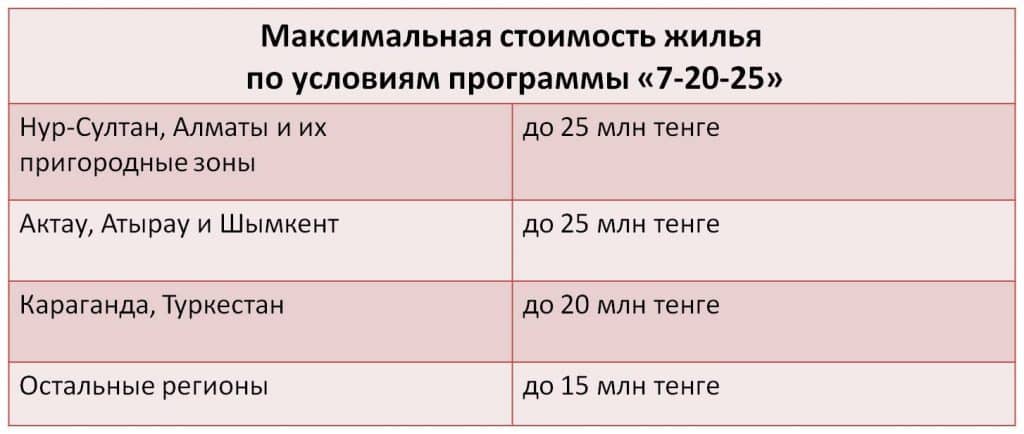

- Максимальная стоимость первичного жилья — до 15-25 млн тенге (зависит от региона размещения объекта недвижимости, приобретаемого в кредит).

Соответственно, если недвижимость приобретается в крупном городе, например, в Астане или Алматы, то заемными средствами можно получить до 20 млн тенге. Для небольших населенных пунктов действует ограничение в 12 млн тенге.

Размер кредита определяется на основании оценочной стоимости недвижимости. Но кредитор на свое усмотрение может принять в качестве базиса цену сделки при покупке или определенную застройщиком стоимость.

- Выплата задолженности по утвержденному графику аннуитетными или дифференцированными платежами.

В первом случае долг погашается равными по сумме платежами. Во втором их значение меняется: они уменьшаются по мере выплаты задолженности. В процессе выплаты долга клиент не может изменить действующую схему.

- Возможность привлечь платежеспособного созаемщика (для увеличения вероятности одобрения заявки).

- Срок рассмотрения заявки — до 7-10 рабочих дней.

В отдельных случаях банку требуется больше времени для принятия решения: обычно связано с необходимостью рассмотреть дополнительные документы по заявке.

- Валюта выдачи — тенге.

- Отсутствие комиссий за организацию и выдачу кредита, а также за его изменение или сопровождение.

Целевой кредит предназначен для приобретения первичной недвижимости, введенной в эксплуатацию. Выбранное клиентом жилье должно быть ликвидным и пригодным для постоянного проживания. Год постройки не учитывается.

По условиям программы страхование залогового имущества и жизни заемщика необязательны. Банк осуществляет страхование при необходимости и за свой счет.

Требования к заемщикам

Оформить ипотеку «7-20-25» может только платежеспособный гражданин Казахстана, который получает стабильный доход. Это должно быть подтверждено соответствующими документами, составленными с соблюдением норм действующего законодательства.

Основные требования к заемщикам:

- Гражданство Республики Казахстан.

- Возраст от 18 лет.

Ограничений по возрасту нет, однако банки могут устанавливать собственные требования. Например, Bank RBK выдает займы лицам, достигшим 21 года, а Евразийский банк — 23 лет. В последнем банке ограничения касаются и верхнего возрастного порога: на момент окончания срока действия договора возраст заемщика не должен быть выше пенсионного (женщины — 58 лет, мужчины — 63 года).

- Отсутствие проблемных долгов по ипотечным займам.

- Общий стаж работы — минимум 6 месяцев. Чем выше значение этих параметров, тем больше шансов на получение ипотеки.

- Хорошая кредитная история. Наличие просрочек существенно снижает рейтинг заемщика. Для банка негативная запись в кредитной истории — это прямая предпосылка для отказа по ипотечной заявке.

- Ежемесячный и стабильный доход от трудовой или предпринимательской деятельности.

- Отсутствие на территории Казахстана недвижимости в собственности, пригодной для постоянного проживания.

Однако на ипотеку с государственной поддержкой могут рассчитывать те, кто имеет в собственности:

- комнату в общежитии площадью до 15 кв. метров на одного члена семьи;

- квартиру в доме, который находится в аварийном состоянии и может обрушиться (обвалиться).

Банк вправе устанавливать дополнительные требования к залогу или заемщику, которые не противоречат программе. Созаемщиков перечисленные условия не касаются: для них каждый банк самостоятельно устанавливает требования.

В рамках программы не допускается рефинансирование: т.е. денежные средства не могут идти на погашение другого, ранее выданного жилищного заема.

Пакет документов

При обращении в банк клиент должен предоставить определенный пакет документов, после рассмотрения которых будет принято решение о кредитовании.

Для подачи заявки требуется:

- Удостоверение личности гражданина РК.

- Документы, подтверждающие семейное положение (свидетельство о заключении или расторжении брака, о смерти супруга(-и).

- Справка об отсутствии жилья на территории Казахстана. Документ должен быть подтвержден сведениями из правового кадастра.

- Правоустанавливающие документы на жилье, которое приобретается в кредит.

- Отчет об оценке недвижимого имущества.

- Документы, подтверждающие доход от трудовой или предпринимательской деятельности:

- справка о доходах с места работы за последние 6 месяцев;

- выписка из единого накопительного пенсионного фонда за последние 6 месяцев;

- налоговая декларация по подоходному налогу за последний налоговый год;

- иные документы.

Кредитор на свое усмотрение может расширить перечень документов, которые необходимы для оформления ипотеки «7-20-25».

Условия едины для всех жителей РК: льгот для отдельных категорий граждан не предусмотрено.

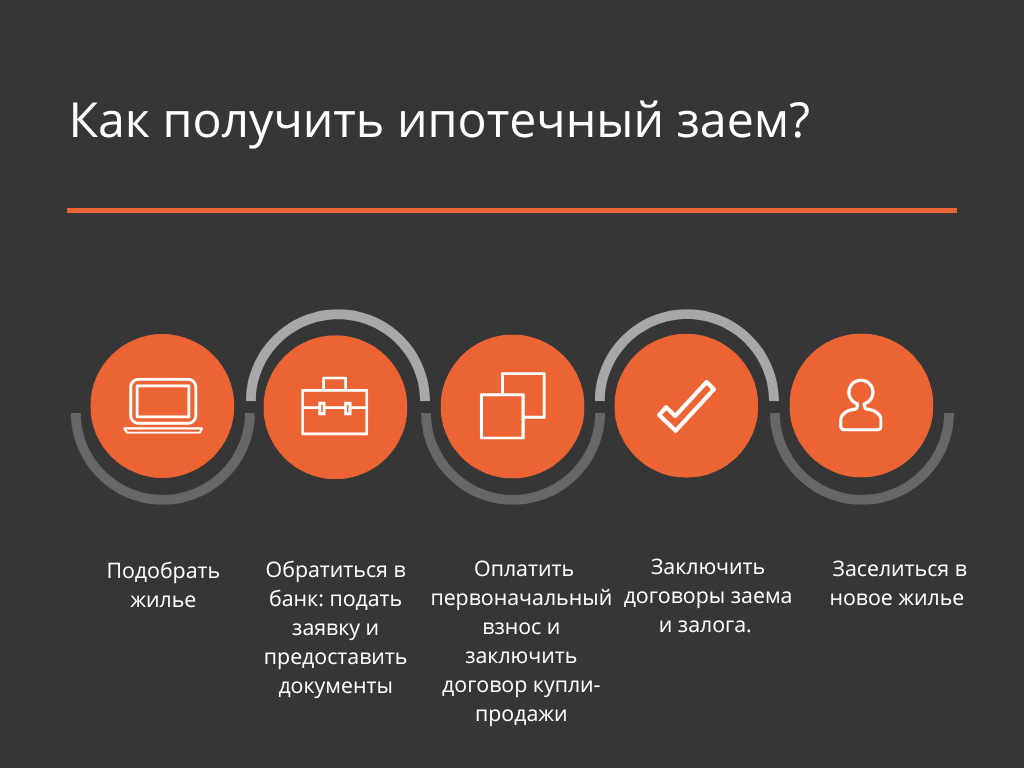

Процедура оформления

Ипотечный Заем оформляется, в среднем, в течение 7-15 дней.

- Подобрать первичное жилье, которое соответствует требованиям программы.

Обратившись к застройщику, клиент бронирует недвижимость и сообщает о своем намерении получить кредит на его приобретение.

- Обратиться в один из банков, которые участвуют в программе, подать заявку и предоставить пакет обязательных документов.

Для оценки уровня платежеспособности клиента кредитор анализирует его доходы и финансовое состояние. В случае одобрения заявки заемщику выдается гарантийное письмо, которое он должен передать застройщику. На основании этого документа он готовит договор купли-продажи недвижимости.

- Оплатить первоначальный взнос.

Клиент самостоятельно перечисляет сумму первоначального взноса на счет застройщика. Стороны подписывают договор купли-продажи, который регистрируется заемщиком одним из способов:

- у нотариуса;

- в НАО «Государственная корпорация «Правительство для граждан»;

- у нотариуса на сайте egov.kz.

Договор купли-продажи передается банку. На основании этого документа банк выдает кредит и перечисляет оставшуюся часть средств застройщику.

Установите приложение egov на смартфон, чтобы иметь быстрый доступ к сайту электронного правительства Казахстана. Скачать можно из Google Play или App Store.

- Заключить договор заема с банком. Дополнительно потребителю предоставляется график внесения платежей.

- Заключить договор залога с банком. В качестве залога — приобретаемое жилье. Договор регистрируется в НАО «Государственная корпорация «Правительство для граждан» или через нотариуса онлайн на сайте egov.kz.

Сделка завершена, когда средства поступают на счет застройщика, а клиент становится собственником жилья. Заемщик обязан самостоятельно покрыть все расходы по юридическому сопровождению сделки (например, оплатить услуги нотариуса).

Как увеличить шансы на положительное решение по заявке?

Соответствие требованиям и наличие первоначального взноса — не гарантия того, что заемщик сможет оформить кредит и получить деньги. Банк учитывает разные факторы, которые влияют на уровень платежеспособности клиента.

Потребитель может повысить свою «привлекательность» для банка, придерживаясь рекомендаций:

- Внести большую сумму первоначального взноса.

Если есть возможность накопить больше денег на оплату части стоимости жилья, стоит отложить покупку. Чем меньше сумма кредитного обязательства, тем меньше рискует банк, предоставляя ипотеку. К тому же, оплата взноса более 20% стоимости жилья указывает на финансовую платежеспособность клиента.

- Погасить действующие займы.

Если потребитель выплачивает другое кредитное обязательство, он рискует нарушить порядок выплаты ипотеки. Наличие другого (не жилищного) кредита не является прямым показанием для отказа по заявке, но банк все равно рискует, даже при наличии высокого дохода у заемщика. Чтобы минимизировать вероятность отказа, не стоит спешить с подачей заявки — лучше дождаться момента полного погашения текущего долга.

- Увеличить трудовой стаж.

Чем больше срок трудовой деятельности клиента, тем выше вероятность своевременного погашения долга. Банк «размышляет» так: в случае увольнения заемщик быстро найдет новую работу и источник финансирования. В некоторых случаях лучше отложить покупку жилья, чтобы наработать приличный трудовой стаж.

- Привлечь платежеспособного созаемщика.

В этом случае учитываются совместные доходы участников сделки, а созаемщик берет на себя обязательство выплатить кредит, если заемщик не сможет справиться с поставленной задачей.

Как сократить расходы при выплате?

Несмотря на низкий процент, заемщик может еще больше сократить расходы при выплате ипотеки, особенно если имеет невысокий доход или боится потерять работу.

Для сокращения расходов следует:

- Оплатить крупную сумму первоначального взноса.

Чем меньше средств клиент берет у банка, тем меньше сумма переплаты: а выплатить долг легче, потому что можно снизить сумму ежемесячных расходов. Оплата крупного первоначального взноса сокращает риски кредитования, в чем заинтересован клиент с непостоянным доходом.

- Придерживаться оптимального графика погашения.

Оптимальный вариант для экономии средств — это дифференцированный график выплат (исходя из суммы процентов). Но, учитывая размер платежей на начальном этапе погашения, далеко не каждый клиент сможет осилить выплату задолженности по такому графику. Поэтому заемщикам предоставляется выбор схемы погашения: аннуитетными или дифференцированными платежами.

- Сделать досрочную выплату.

Заемщик вправе погашать ипотеку досрочно, без ограничений и моратория, предварительно уведомив об этом банк. Это снижает сумму переплаты.

Уменьшить сумму долга помогает и частичное погашение долга. Чем быстрее гражданин погасит кредит, тем больше собственных средств он сэкономит. Как вариант: после крупного досрочного погашения можно попросить банк пересчитать платежи, и изменить график выплат.

Какое будущее у программы «7-20-25»?

Нацбанк планирует постепенно вытеснить государственные программы льготных займов, чтобы развивать рыночные механизмы кредитования. Согласно его данным, социально направленные программы увеличивают спрос на ипотечные кредиты, но усиливают зависимость рынка недвижимости от субсидий. О подобных мерах заявляла и Мадина Абылкасымова — глава Агентства по регулированию и развитию финансового рынка.

В дальнейшем населению придется обращаться в банки, присматриваться к рыночным предложениям и получать заемные средства под более высокие проценты — 15-16% годовых. Другой вариант — идти в «Отбасы банк», который реализует систему жилищных строительных сбережений.

Хотя Андрей Чеботарев, аналитик международной инвестиционной компании EXANTE, утверждает, что программа льготного кредитования восстановится в другом виде и будет перезапущена: банки не готовы терять рекордные объемы жилья.

Но пока рано говорить о завершении ипотечной программы «7-20-25». На ее реализацию в 2018 году выделили 1 трлн тенге, и она будет действовать до достижения утвержденного лимита.

По состоянию на 28.07.2022 г. было выдано более 48 тыс. займов на сумму 630 млрд тенге.

Арнур Еркенбаев